Das Coronavirus hat sich inzwischen weit über Chinas Grenzen hinaus verbreitet. Die genauen wirtschaftlichen Auswirkungen lassen sich nur schwer vorhersagen, Konsum und Versorgung werden aber sicherlich erheblich in Mitleidenschaft gezogen.

Das Coronavirus hat der Weltwirtschaft einen schweren Schock versetzt. Die aktuelle Krankheitsausprägung unterscheidet sich von früheren Virenerkrankungen wie SARS und der Schweinegrippe dadurch, dass COVID-19 deutlich schneller übertragen wird, jedoch glücklicherweise deutlich seltener zum Tod führt. Der andere klare Unterschied besteht darin, dass sich inzwischen auch Menschen außerhalb Asiens mit dem neuartigen Coronavirus infiziert haben. Bis zum Wochenende konnten sich die Menschen in Europa und den USA mit dem Gedanken beruhigen, dass dies ein chinesisches Problem sei und es nur im Rest Asiens vereinzelt zu Ausbrüchen kommen werde. Nachdem nun am vergangenen Wochenende die ersten Fälle aus Korea und vor allem aus Italien gemeldet wurden, gehört diese beruhigende Markteinschätzung der Vergangenheit an: Der S&P verlor fast 7 % gegenüber seinem Hoch, das er nur fünf Börsensitzungen vorher erreicht hatte.1

Wie schätzen wir die weitere Entwicklung des Coronavirus ein? Da ich kein Mediziner bin und auch nicht im öffentlichen Gesundheitssystem arbeite, fällt mir eine genaue Prognose sehr schwer. Ich gehe davon aus, dass sich noch deutlich mehr Menschen anstecken werden, auch, weil in vielen Ländern Europas Schulferien waren und viele Familien im europäischen Ausland Ferien gemacht haben. Die Frage lautet also, wie erfolgreich die Behörden einen Ausbruch werden eindämmen können.

Ich finde es ermutigend, dass es Singapur gelungen ist, die Zahl der Erkrankungen zu begrenzen, und dass es dort bisher zu keinen Todesfällen gekommen ist. Natürlich gehen wir davon aus, dass sich das Coronavirus in der Zukunft weniger stark ausbreiten wird. Im Sommer dürfte die Hitze die Übertragungsraten sinken lassen, aber schon davor dürfte die erfolgreiche Eindämmung Neuinfektionen seltener werden lassen. Betrachtet man sich Statistiken aus China, dann kann man – korrekte Zahlen vorausgesetzt – bereits die ersten Ergebnisse der aggressiven Eindämmungsstrategie sehen. Diese Krise wird irgendwann vorüber sein, und dieser Zeitpunkt dürfte in den kommenden Monaten eintreten.

Doch welche Folgen wird das Coronavirus für die Wirtschaft haben? Bisher sehen wir zwei ganz klare Auswirkungen, nämlich in Form von Konsumverlusten und Versorgungsstörungen. Das Beispiel China zeigt, dass die Menschen weniger konsumieren, wenn die Krankheit ihr Denken bestimmt. Adidas gab vergangene Woche in einem Marktupdate an, sein China-Geschäft sei um 85 % eingebrochen2 – auf dieser Ebene hat es wenig Sinn, wenn Analysten versuchen, Ergebnisprognosen anzustellen. Die Zahlen sind ganz klar verheerend, werden aber nicht dauerhaft so schlecht ausfallen. In einigen Monaten – und sicherlich noch vor Ende dieses Jahres – dürften sie wieder den normalen Trendverlauf aufweisen. Allerdings vermute ich, dass ein großer Teil des verlorenen Konsums nie wieder aufgeholt werden kann. Wir werden vielleicht irgendwann ein Smartphone ersetzen, das neue Frühjahrsoutfit werden wir aber höchstwahrscheinlich nicht kaufen.

Der zweite Punkt sind die Versorgungsstörungen. Hier sind ganz eindeutig Anzeichen für Engpässe bei kritischen Komponenten zu erkennen, die zu einer Unterproduktion führen. Apple hat dies bereits in der vergangenen Woche eingeräumt3 und wir werden derartige Meldungen noch viel häufiger hören. Noch einmal: Wenn keine Lagerbestände verfügbar sind, kann die Nachfrage der Verbraucher nicht gedeckt werden. Ein Teil dieser Nachfrage geht dann unwiederbringlich verloren. In einigen Branchen, in denen Lagerbestandszyklen die Regel sind, wird eine Phase der Lagerbestandsanpassungen einsetzen. Das Ausmaß des Abwärtszyklus und die Frage, inwieweit sich dies zu einem globalen Ereignis entwickelt, werden die erforderliche Anpassungsdauer bestimmen. Das Coronavirus könnte eine weitere „industrielle Rezession“ auslösen, ähnlich der Eurokrise von 2012, dem Einbruch der Ölpreise im Zeitraum 2014–15 und der Wirtschaftsabschwächung im Zuge der Handelsstreitigkeiten von 2018–19. Keines dieser Ereignisse löste eine vollständige Rezession aus. Da der Ausbruch des Coronavirus ein vorübergehendes Ereignis ist, erwarten wir auch diesmal keine. In Japan und vielleicht Deutschland könnte es allerdings zu einer – wenn auch nur leichten – Rezession kommen.

Unternehmen werden einige Zeit ihre Gewinnerwartungen nach unten korrigieren. Dies wird sich weiterhin negativ auf die Märkte auswirken, auch wenn die Schockwirkungen weniger stark ausfallen. Wir haben keine formale Schätzung angestellt, aber zweistellige Senkungen der Gewinnprognosen sind durchaus möglich. Die oben angesprochenen früheren Ausbrüche von Virenerkrankungen haben sich in dieser Weise ausgewirkt. Korrekturen in diesem Umfang würden ausreichen, um das für dieses Jahr erwartete Gewinnwachstum zunichtezumachen.

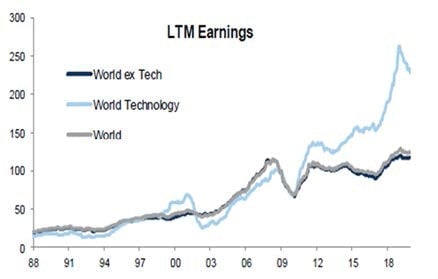

Man kann sich die aktuelle Situation auch so vorstellen, dass das verhaltene Wachstum der Weltwirtschaft, das wir seit der globalen Finanzkrise verzeichnen, fortbestehen wird. In diesem Zeitraum hatte ein Durchschnittsunternehmen Schwierigkeiten, seinen Gewinn zu steigern. Abbildung 1 zeigt beispielsweise die Entwicklung der globalen Gewinne in diesem Zeitraum in Relation zum Technologiesektor.

Abbildung 1: Unternehmensgewinne der vorangegangenen 12 Monate (1988–2019)

Quelle: Goldman Sachs, Dezember 2019.

Als Ereignis gesehen bedeutet das Coronavirus, dass dieser Trend 2020 andauern wird. Natürlich lassen sich nicht nur Technologieunternehmen dieser Kategorie zuordnen, sondern auch Unternehmen aus den Bereichen Medizintechnik und hochwertige Wachstumsunternehmen, die bei allen wirtschaftlichen Gegebenheiten Ergebnisse liefern können. Anfang der Woche gab Mastercard eine Gewinnwarnung heraus4, und senkte seine Prognose zum Umsatzwachstum um zwei bis drei Prozentpunkte. Sieht man sich die Performance des Unternehmens während der globalen Finanzkrise an, dann stellt man fest, dass es trotz der Belastungen durch einen starken US-Dollar ein Umsatzwachstum von 3 % aufrechterhalten konnte.5.Gute Unternehmen zeichnen sich dadurch aus, dass sie auch in schwierigeren Zeiten eine Outperformance erzielen und ihre Wettbewerbsposition festigen.

Eine der offensichtlicheren mittelfristigen Folgen des Coronavirus ist der wachsende Druck, Lieferketten stärker zu diversifizieren oder sogar zu verkürzen. In den vergangenen 30 Jahren beinhaltete das erfolgreiche Geschäftsmodell eines Unternehmens im Westen immer längere Lieferketten, um kostengünstigere Inputfaktoren aus Billiglohnländern wie insbesondere China beziehen zu können. US-Präsident Trump hat dieser Praxis politischen Widerstand entgegengesetzt und mit dem Coronavirus richtet sich die Aufmerksamkeit nun verstärkt auf den Aspekt der Sicherheit der Lieferkette.

Wenn in den nächsten zehn Jahren mehr und mehr künstliche Intelligenz zum Einsatz kommt, werden Unternehmen auch immer häufiger Prognosen zum Beispiel zur Nachfrage anstellen. Diese Erkenntnisse werden Unternehmen dann nutzen, um mithilfe kürzerer und flexiblerer Lieferketten und Automatisierung den daraus entstehenden Kostendruck zu kompensieren.

Zum Schluss sei noch gesagt, dass die vorstehende Diskussion zwar einen Rahmen für Überlegungen rund um die Auswirkungen des Coronavirus bietet, diese Situation sich aber rasch ändern kann und wird. Ich hoffe, Sie alle bleiben sicher und gesund.