Nun sind es noch weniger als zehn Jahre bis zum Jahr 2030, dem Jahr, das sich viele Unternehmen selbst als Frist für die CO2-Neutralität gesetzt haben. Gleichzeitig rückt auch das Jahr 2050 näher, der Termin, bis zu dem viele Länder dieses Ziel erreicht haben wollen. Dafür müssen noch große Fortschritte gemacht werden. Aber wie?

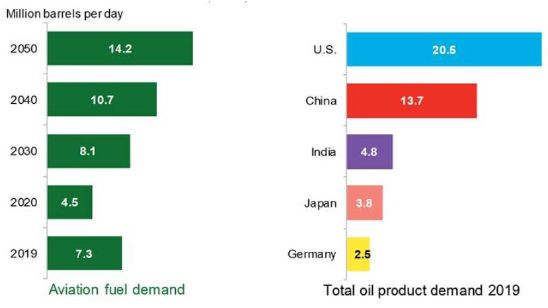

Ein Sektor, der erhebliche Mengen an natürlichen Ressourcen verbraucht, jedoch unseres Erachtens auch realistische Chancen auf Veränderungen aufweist, ist die Luftfahrtindustrie. Mit der erfolgreichen Verringerung der Emissionen ließe sich sehr viel bewirken. Im Jahr 2019 verbrauchte der Sektor 8 % des gesamten Öls1, dies entspricht fast 7,5 Millionen Barrel pro Tag.2 Im Jahr 2020 blieben die Flugzeuge der meisten Fluggesellschaften wegen der Covid-19-Pandemie am Boden. Dadurch fiel der Treibstoffverbrauch um 39 %3, langfristig dürfte die Nachfrage nach Flugreisen jedoch weiterhin steigen – Mobilität ist wichtig. Ohne ein Eingreifen der Politik werden Flugzeuge aber auch in Zukunft mit fossilen Treibstoffen betrieben werden. Schätzungen zufolge könnte der Sektor bis 2050 mehr als 14 Millionen Barrel pro Tag verbrauchen, mehr Öl, als China 2019 verbrauchte (Abbildung 1).

Abbildung 1: Kraftstoffbedarf der Luftfahrtbranche und Ölverbrauch ausgewählter Länder

Quelle: BloombergNEF, 2020

Wenn die Nachfrage hoch bleibt, dann sollte man vielleicht besser überlegen, wie man Flugzeuge anders antreiben könnte. Damit rücken alternative Treibstoffe wie Wasserstoff, nachhaltige Flugkraftstoffe (Sustainable Aviation Fuels, SAFs) oder Elektrizität ins Rampenlicht. Flugzeuge mit Elektroantrieb könnten in 25 bis 30 Jahren realisierbar sein, aber derzeit reicht unsere vorhandene Infrastruktur noch nicht einmal aus, um Elektroautos auf der Straße aufzuladen. Auch die aktuell verfügbaren Batterien bieten keine wirklich lange Reichweite. Elektrisch betriebene Flugzeuge werden somit noch einige Zeit lang eine Zukunftsvision bleiben. Wasserstoff ist eine interessante Alternative, aber genau wie Elektrizität erfordert er eine völlig neue Infrastruktur und Technologie, sowohl bei den Flugzeugen selbst als auch an den Flughäfen. Zwar gibt es bereits heute Bestrebungen, in Lösungen wie Wasserstoff und Elektrizität zu investieren, der Schwerpunkt liegt jedoch vorerst auf den SAFs.

Direkt im Tank

Unseres Erachtens ist ein großer Unterschied zwischen Flugzeugen und Autos das immense Kapital, das in den vorhandenen Flugzeugen gebunden ist. Diese Vermögenswerte haben noch eine Lebensdauer von 20 bis 30 Jahren und es würde Unsummen verschlingen, sie zu ersetzen. Zudem ist die Technologie noch zu komplex, als dass Flugzeuge gebaut werden könnten, die einfach mit anderen Treibstoffen angetrieben werden können. Benötigt wird daher ein Treibstoff, der in den vorhandenen Tanks eingesetzt werden kann. Mit SAFs ist das möglich. SAFs werden aus Abfallstoffen hergestellt, die normalerweise auf Deponien landen, beispielsweise aus gebrauchten Speiseölen und tierischen Fetten, die mit vorhandenen fossilen Treibstoffen vermischt werden.

Der SAF-Markt ist zwar klein und steckt noch in den Kinderschuhen, wir sehen aber dennoch Chancen für Anleger, denn verschiedene Unternehmen versuchen bereits, auf diesem Markt Fuß zu fassen. Zu ihnen gehören Neste4, der weltweit größte Hersteller von erneuerbarem Diesel und aus Abfällen und Reststoffen raffiniertem nachhaltigem Flugkraftstoff5, sowie der Anbieter erneuerbarer Lösungen UPM.

Marktgröße und Marktdurchdringung

Unseres Erachtens lassen sich die Emissionen der Luftfahrtbranche mittelfristig nur mit nachhaltigem Flugkraftstoff senken. Damit ließe sich die Zeit bis zur Ausgereiftheit von Technologien wie Flugzeugen mit Wasserstoff- und Elektroantrieb, die noch mehrere Jahrzehnte entfernt sind, überbrücken. Daraus entsteht ein riesengroßer Markt.

Im Jahr 2019 hatte der globale Markt für Flugbenzin ein Volumen von 300 Millionen Tonnen.6 Das Fuel Forum der International Air Transport Association prognostiziert bis 2030 ein Wachstum des Marktes auf 420 Millionen Tonnen7, und das Weltwirtschaftsforum erwartet bis 2040 eine Zunahme auf 510 Millionen Tonnen.8 Auf die Europäische Union entfallen rund 20 % des Gesamtvolumens. Sie hat es sich zum Ziel gesetzt, 14 % davon durch SAFs zu ersetzen, damit würde sich die Nachfrage allein aus Europa bis 2030 auf 11 Millionen Tonnen belaufen.9

Aber die Aussichten für SAFs sind nicht nur wegen der Größe des Marktes reizvoll. Auch innerhalb der Luftfahrtindustrie selbst wächst der Wunsch nach Reformen und Regulierung. Erstens befassen sich auch Unternehmen wie Ölraffinerien, die traditionell große Anhänger von fossilen Kraftstoffen waren, mehr und mehr mit SAFs – schließlich müssen auch sie Nachhaltigkeitszielen gerecht werden. Zweitens hat die Pandemie einen ersten Einblick in eine Welt mit niedrigerem CO2-Ausstoß geboten, uns aber gleichzeitig auch deutlich gemacht, dass noch nicht genug unternommen wird. Das Thema Nachhaltigkeit wird daher für Fluggesellschaften immer wichtiger. Zahlreiche Fluggesellschaften erklären nun, dass sie bis 2050 ihre Emissionen auf null senken und bis 2035 kohlenstoffneutral sein wollen – oder, wie es der CFO von JetBlue ausdrückte, lieber den Bus fahren als von ihm überfahren werden wollen10 Neste hat während der Pandemie Verträge mit verschiedenen Fluggesellschaften geschlossen, die verstärkt SAFs einsetzen möchten, darunter auch All Nippon Airlines.11 Wirklich etwas verändern werden jedoch Regulierungen.

Vorschriften

SAFs sind immer noch teuer, aber eine vorgeschriebene Beimischung könnte dafür sorgen, dass das Thema bis Mitte der 2020er-Jahre stärker in den Mittelpunkt rückt. Das heißt, Regierungen müssten anordnen, dass Fluggesellschaften einen bestimmten SAF-Anteil verwenden. Einige Länder gehen hier bereits voran: Schweden schreibt vor, dass 2021 mindestens 0,5 % des Flugkraftstoffs auf SAFs entfallen müssen, Frankreich hat für 2022 die Mindestmenge auf 1 % festgelegt12 Holland erwägt für 2030 eine Mindestquote von 14 %.13 In der EU soll im Juli 2021 die Initiative „ReFuelEU“ vorgestellt werden. Diese dürfte als Zielvorgabe eine Beimischung von 2 % im Jahr 2025 und von 5 % im Jahr 2030 vorsehen14. In den USA wird von US-Präsident Biden unterdessen gefordert, eine landesweite Mindestmenge von 1 % festzulegen.15 Sobald die Mindestquoten erst einmal angeordnet sind und langsam heraufgesetzt werden und sich auch die Regulierung verbessert, wird die Skalierbarkeit zu niedrigeren Kosten und noch größerer Akzeptanz führen – es entsteht also ein positiver Kreislauf.

Neben staatlicher Unterstützung ist aber auch der Druck der Endverbraucher erforderlich, damit SAFs wirklich weiterentwickelt werden. Passagiere und Konzerne, die mehr und mehr von ESG-bewussten Investoren unter Druck gesetzt werden, können Fluggesellschaften zwingen, ihren CO2-Fußabdruck zu verkleinern, und werden vorübergehende Preiserhöhungen aufgrund der Kosten akzeptieren. Die Kosten einer Beimischung von 2 % für einen dreistündigen Flug werden auf 2 US-Dollar pro Passagier geschätzt.16

Chancen für Anleger

Für uns Anleger ergeben sich hieraus äußerst interessante Chancen. Wir befassen uns gerne mit Themen, die mit den UN-Zielen für nachhaltige Entwicklung (UN SDGs) verknüpft sind.17 Der SAF-Markt hängt direkt mit mehreren dieser Ziele zusammen: mit dem Element des nachhaltigen Transports von UN SDG 11: Städte und Siedlungen inklusiv, sicher, widerstandsfähig und nachhaltig gestalten; mit dem Element des nachhaltigen Tourismus von UN SDG 12: Nachhaltige Konsum- und Produktionsmuster sicherstellen; und mit UN SDG 13: Umgehend Maßnahmen zur Bekämpfung des Klimawandels und seiner Auswirkungen ergreifen.

Um es mit einem Bild aus der Luftfahrt auszudrücken: SAFs stehen aktuell noch auf der Startbahn, aber mit der richtigen Technologie, dem nötigen politischen Willen, dem Druck der Aktionäre und mit der Entwicklung von Vorschriften können sie durchstarten.