Gute Gründe für ein verstärktes Engagement in (britischen) Aktien

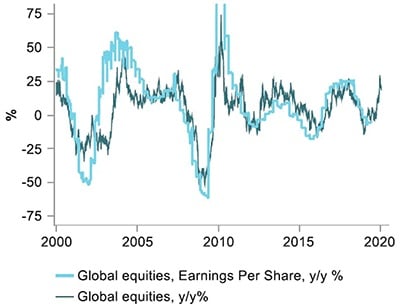

In einem Jahr kann sich viel verändern: 2018 erlitten die Aktienmärkte schmerzliche Einbußen. Darauf folgte ein starkes Börsenjahr, in dem Anleger, die geschickt in eine Mischung aus globalen Aktien und langlaufenden Anleihen investierten, den zweitbesten Ertrag in 30 Jahren einfahren konnten. Auch die Bewertungskennzahlen von Aktien stiegen 2019 auf ein Rekordniveau. Seit den späten 1980er Jahren verzeichneten sie nur einen Rückschlag – 2009, als die Märkte sich von den Folgen der verheerenden Finanzkrise erholten. Ergo: 2020 werden die Gewinne den Kursen nacheifern müssen, damit die Rally sich fortsetzen kann (Abbildung 1).

Abbildung 1: Gewinne je Aktie ggü. Kursen von globalen Aktien (MSCI) (156 Tage Vorlauf)

Quellen: Bloomberg, Macrobond and Columbia Threadneedle Investments, 27 January 2020.

Für die Annahme, dass sie dies tun, sprechen mindestens zwei Gründe. Erstens haben die Risiken im Zusammenhang mit dem Welthandel und einem harten Brexit deutlich abgenommen, selbst im Vergleich zu Mitte Dezember.1 Die nachlassende Unsicherheit dürfte dem Geschäftsklima und den Unternehmensgewinnen 2020 einen Erholungsschub verleihen, insbesondere in Bereichen, die besonders empfindlich auf die Entwicklungen reagierten.

Zweitens ist für das Wirtschaftswachstum nach den Konsenserwartungen und unseren eigenen Prognosen fast ein „Goldlöckchen-Szenario“ zu erwarten – weder so stark, dass die Zinsen steigen müssen, noch so schwach, dass erneut Rezessionsängste aufflammen. Die politischen Entscheidungsträger richten sich daher darauf ein, die Zinsen länger niedrig zu halten. Der auf die erwarteten Gewinne angewandte Diskontierungssatz dürfte folglich weiter vorteilhaft niedrig bleiben, bei gleichzeitig engen Kreditspreads. Letzteres könnte zu unbequem breit angelegten Zuflüssen in Aktien führen, wenn die Entwicklung an den Anleihenmärkten ungünstig verläuft. Doch es gibt einige Ausnahmen – und es sieht immer mehr danach aus, als ob Großbritannien eine davon wäre.

Britische aktien wieder oben in der gunst der anleger

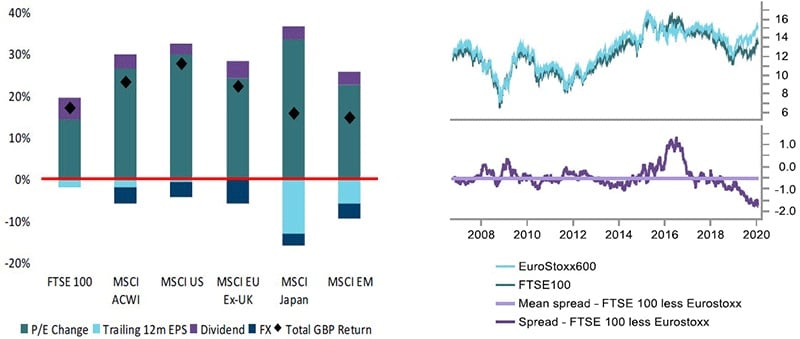

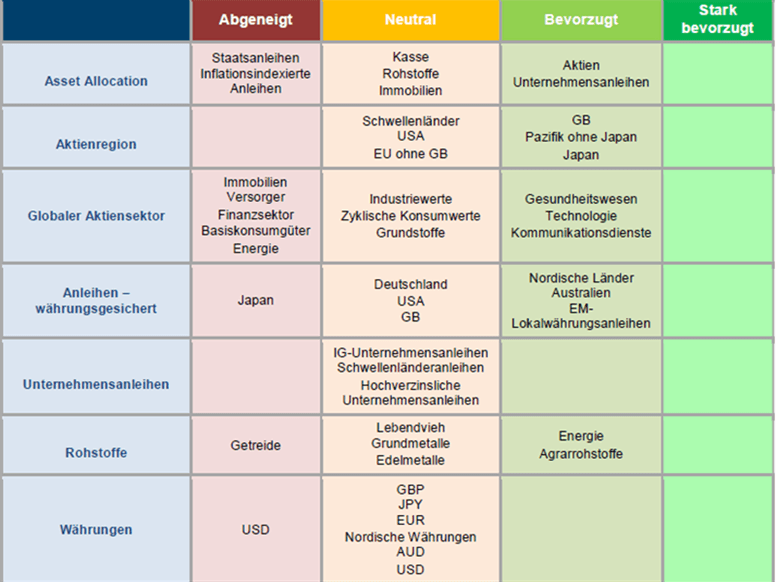

Anfang Januar hoben wir unsere Allokation in britischen Aktien von zuvor „Neutral“ auf „Bevorzugt“ und damit Aktien insgesamt zu einer bevorzugten Anlageklasse an. Zwar partizipierten britische Aktien an der breiter angelegten Neubewertung im vergangenen Jahr (Abbildung 2). Im Vergleich zu anderen Märkten fiel diese jedoch in Großbritannien so verhalten aus, dass der Abstand des KGV auf Basis der erwarteten Gewinne im nächsten Jahr gegenüber Europa auf fast zwei Punkte und gegenüber globalen Aktien auf dreieinhalb Punkte angewachsen ist – mehr als das Doppelte des historischen Durchschnitts und ein 15-Jahres- Hoch (Abbildung 3). Die Untergewichtungen der Anleger erscheinen trotz des moderaten Anstiegs der Zuflüsse in ETFs nach der Wahl ebenfalls extrem.

Das bedeutet nicht, dass der Ausblick für Großbritannien sicher ist, sondern vielmehr, dass er deutlich weniger unsicher ist als noch vor einem oder zwei Monaten. Nach wie vor bestehen Risiken im Zusammenhang mit der endgültigen Richtung des Brexits: Aufgrund der deutlichen Mehrheit der Konservativen ist die Wahrscheinlichkeit eines recht mageren Handelsabkommens womöglich sogar gestiegen, während ein Abkommen, bei dem die Vorteile einer engen Abstimmung mit der Europäischen Union erhalten bleiben, nun unwahrscheinlicher erscheint. Ein Abkommen oder eine Verlängerung der Übergangsvereinbarungen muss außerdem von allen EU-Mitgliedstaaten ratifiziert werden. Die Risiken in Verbindung mit höheren Körperschaftssteuersätzen, Verstaatlichung und stärkeren regulatorischen Auflagen, die von einer von Jeremy Corbyn geführten Labour-Regierung zu erwarten gewesen wären, sind hingegen geschwunden. Natürlich ist Großbritannien auch ein im Wesentlichen defensiver Markt, der nach wie vor passable Dividenden bietet.

Alles in allem bietet der britische Markt sowohl an sich betrachtet als auch im Vergleich zu anderen Märkten eine attraktive Risikoprämie. Der Richtungswechsel bei den Gewinnrevisionen der Analysten in den letzten Wochen signalisiert mehr Optimismus, als in den aktuellen Marktbewertungen eingepreist ist.

Abbildung 4: Überblick über die Asset Allocation

Quelle: Columbia Threadneedle Investments, 27 Januar 2020.