Klimaschutzinvestitionen und Covid-19

- Umstellung von fossilen Brennstoffen, die hohe Emissionen verursachen, auf CO2-armen bzw. CO2-neutralen Ökostrom.

- Senkung des Energiebedarfs durch die Steigerung der Energieeffizienz: Beispielsweise ist der Energieverbrauch von Elektrofahrzeugen um rund 75 % geringer als der von konventionellen Fahrzeugen und Wärmepumpen haben einen höheren Leistungskoeffizienten als gewöhnliche Gaskessel.

- Stromerzeugung mit alternativen Brennstoffen wie Wasserstoff und P2X für Branchen wie die Schifffahrt und bestimmte Industrieprozesse, bei denen eine Senkung des CO2-Ausstoßes dringend nötig, aber die direkte Elektrifizierung keine Lösung ist.

Es gibt keinerlei Anzeichen dafür, dass die

strengen Klimaschutzziele, auf die sich die

Regierungen in aller Welt vor der Covid-

19-Krise verpflichtet haben, in irgendeiner

Form aufgeweicht werden. Dies verheißt

Gutes für die Zukunft der nachhaltigen

Geldanlage. Ein herausragendes Beispiel

dafür ist die allgegenwärtige staatliche

Förderung von grünem Wasserstoff.

Dieser gilt als die umweltfreundliche

technische Lösung schlechthin zur

Dekarbonisierung vieler Wirtschaftszweige

(unter anderem der Transportwirtschaft),

die sich bisher alleine mittels der

Elektrifizierung als schwierig erwiesen

hat. Durch die europäischen Investitionen

in Höhe von 180 Mrd. EUR zum Ausbau

und Einsatz von sauberem Wasserstoff8

haben sich völlig neue Aussichten

auf erhebliche Kostensenkungen

eröffnet, was die Produktion ankurbeln

und die Nutzung von Wasserstoff aus

erneuerbaren Quellen vorantreiben dürfte.

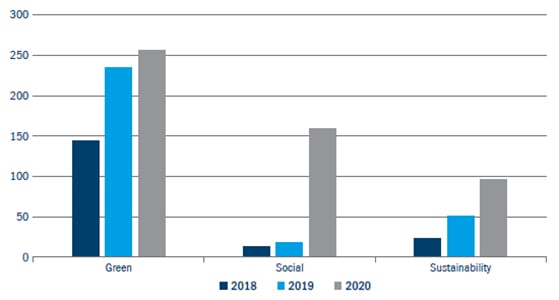

Abbildung 2: Emission von Sozialanleihen, grünen Anleihen und Nachhaltigkeitsanleihen, 2018-2020 (in Mrd. USD)

Hochkonjunktur auf dem Markt für Sozialanleihen

Ein neuer Blick auf Nachhaltigkeitsanlagen

Infrastrukturinvestitionen mit sozialem Bezug nach der Pandemie