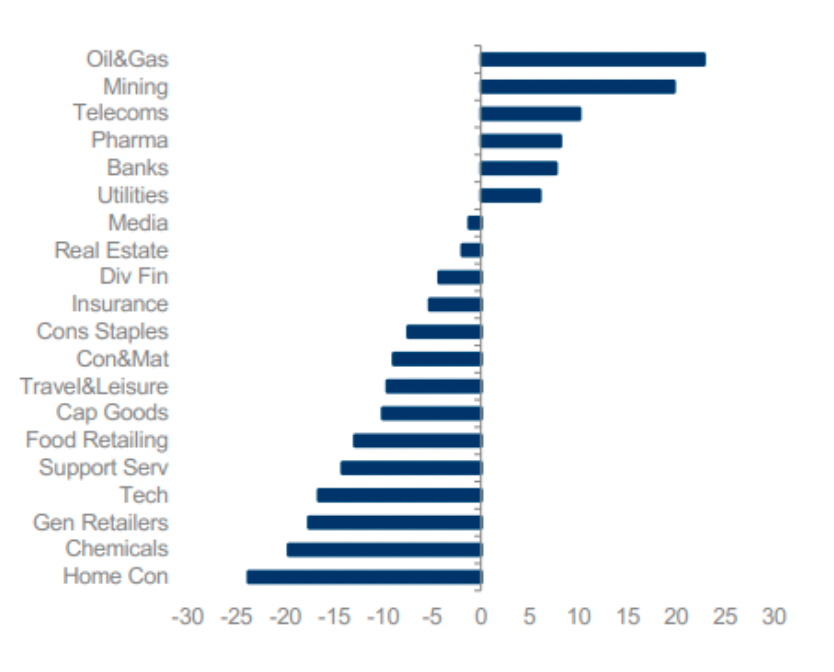

Das Jahr 2022 hat äußerst volatil angefangen: Der Krieg in der Ukraine hat erhebliche Verwerfungen an den Ölmärkten ausgelöst und den anhaltenden Druck auf die Märkte noch verschärft, die ohnehin unter der nach wie vor andauernden Covid-19-Pandemie und den Engpässen in den Lieferketten leiden. Daher waren im 1.Quartal 2022 enge Märkte zu beobachten, insbesondere bei Rohstoffen und im Bergbau (Abbildung1).

Abb. 1: Relative Performance im 1.Quartal (in %)

Quelle: Morgan Stanley, März 2022

„Nichts ist so verlockend wie vertikale Preisbewegungen. Sie sind das Licht, das auch die letzte Motte anzieht.“–Peter Atwater, Autor und Redner, University of Delaware

Regelmäßige Leser werden jedoch wissen, dass wir schon lange der Ansicht sind, dass Großbritannien viel mehr zu bieten hat als nur Rohstoffe (und Banken)–und diese Ansicht unterscheidet uns von den meisten unserer Mitbewerber. Wir hegen tiefe Vorbehalte wegen der Unvorhersagbarkeit der Rohstoffpreise und sehen hier für uns als aktive Manager auch keine Vorteile. Wir denken, dass Ölaktien häufig auf „Mark-to-Market“-Basis gehandelt werden und dass die Managementteams von Unternehmen mit Blick auf künftige Entwicklungen kaum Prognosesicherheit haben. Dadurch können Anleger Kursbewegungen kaum prognostizieren oder vorhersagen.

Darüber hinaus ist auch die Volatilität von Rohstoffen ein weiterer Punkt, der auf diesem von Umschichtungen geprägten Markt Anlass zur Sorge gibt. Beispielsweise lag der Ölpreis zu Jahresbeginn2008 bei etwa 95US-Dollar, dann stieg er im Sommer auf 150US-Dollar und sackte dann bis Jahresende auf 50US-Dollar ab. Langfristig gehen wir zudem davon aus, dass der Ölpreis zu einer Deflation führen und die Inflation dies lediglich vorübergehend aufschieben wird.Ben Bernanke stellte 1997 in seiner Abhandlung „Systematic Monetary Policy and the Effects of Oil Price Shocks“1 fest: „every oil shock has been deflationary not inflationary … as central banks mistake them for inflation and compound the tightening“ („jeder Ölpreisschock hat deflationär und nicht inflationär gewirkt, … denn Zentralbanken missverstehen ihn als Inflation und straffen die geldpolitischen Zügel noch weiter“). Zugegeben, im 1.Halbjahr 2008 bedauerten wir es sehr, nicht stark an Öl-und Bergbauunternehmen beteiligt zu sein–aber im 2.Halbjahr waren wir darüber umso glücklicher! Darüber hinaus haben wir den Eindruck, dass die meisten Unternehmen aus diesem Sektor schwache Renditen auf das eingesetzte Kapital (Returns on CapitalEmployed, ROCE) bei hohen Investitionen und Schulden haben.

Im Team für britische Aktien von Columbia Threadneedle streben wir stattdessen nach der Generierung von Alpha durch eine Bottom-up-Analyse von Titeln in Bereichen, in denen wir für uns einen wirklichen Vorteil sehen. Zu diesen Bereichen gehört der Industriesektor, hier ist eine adäquate Fundamentalanalyse der zahlreichen Hebel, die die Unternehmen dieses Sektors beeinflussen, viel besser möglich.

Und schließlich machen Mega-Cap-Unternehmen aus demEnergie-und dem Rohstoffsektor zwar einen großen Anteil des FTSE All Share Index aus, aber wir sehen für wirklich aktive Manager in anderen Sektoren zahlreiche bessere Chancen für ein Streben nach risikobereinigten Renditen. Unseres Erachtens haben wir in anderen Sektoren Vorteile.

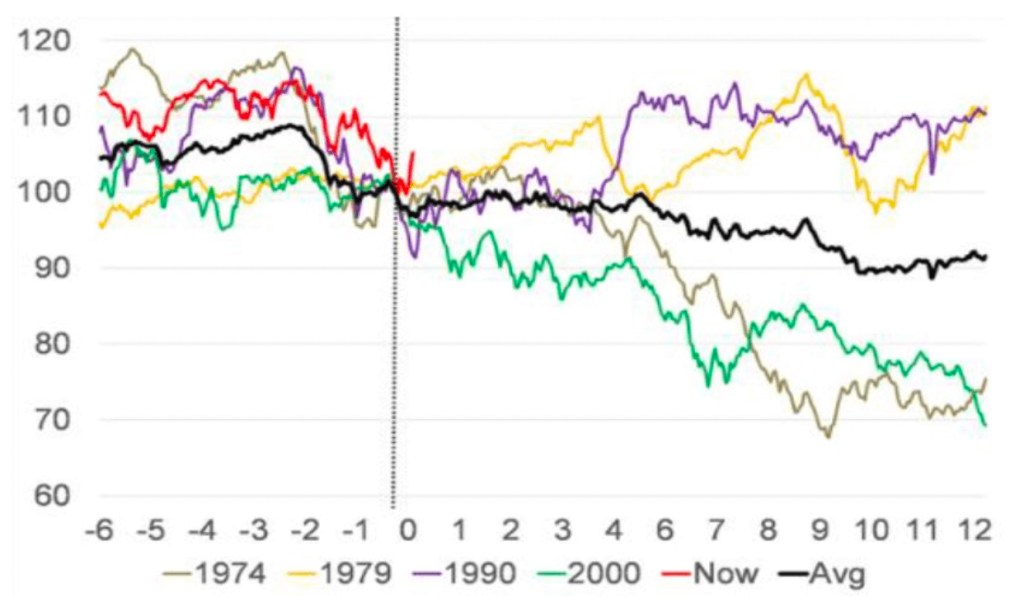

Hochschnellen der Ölpreise

Wir möchten allerdings darauf hinweisen, dass kein Ölpreisschock wie der andere ist. Wir können vier Situationen ausmachen, die der heutigen ähneln, das heißt, der Preis für Rohöl der Sorte Brent durchbrach das Zweifache seines dreijährigen gleitenden Durchschnitts. Manchmal war dies jedoch der Höchststand der Preise (1990, 2000), manchmal haben die Preise weiter zugelegt (1979, 2000). Nach jedem dieser Schocks ist der US-amerikanische ISM-Einkaufsmanagerindex (PMI) zurückgegangen und hat damit eine Konjunkturabkühlung signalisiert. Der aktuelle ISM-Wert aus den USA lässt hingegen auf eine robuste Dynamik schließen, was dazu beitragen dürfte, den Schaden zu begrenzen. Blickt man auf die Aktienrenditen nach einem Ölpreisschock, so gab der MSCI World Index in den zwölf Monaten nach den Höchstständen der Ölpreise in den Jahren1974 und 2000 um 30% nach. In den zwölf Monaten nach den Höchstwerten in den Jahren1979 und 1990 legte er jedoch um 10% zu (Abbildung 2). Aktien schneiden also nach Ölpreisschocks nicht immer schlecht ab!

Abb. 2: Performance des MSCI AC World, sechs Monate vor/zwölf Monate nach rasantem Ölpreisanstieg

Quelle: Citi Research, März 2022

Bergbau –letztlich kein Schutz vor Inflation!

Der Bergbausektor hat sich unterdessen in den vergangenen drei Monaten um 20% besser entwickelt als der breitere Markt. Dadurch ist der Sektor jedoch inzwischen überkauft und hat sich über seinen zwölfmonatigen Durchschnitt hinaus verteuert.2 Auch dies wurde vor allem durch Mark-to-Market-Hochstufungen der Gewinne je Aktie im Zuge der massiv steigenden Rohstoffpreise ausgelöst.

Metallmärkte können kurzfristig etwas Schutz vor Inflation bieten, aber die Wahrheit ist: Die Preise–und damit auch die Nachfrage–reagieren sensibel auf einen erheblichen und nachhaltigen Kurswechsel in der Geldpolitik der US-Notenbank Fed. Die Straffung der geldpolitischen Zügel durch die Fed wird die Realzinsen steigenlassen. Damit steigen wiederum auch die Opportunitätskosten von Rohstoffen, die keine Renditen erbringen, gegenüber den steigenden Renditen anderer auf US-Dollar lautender Vermögenswerte. Anleger werden dann wahrscheinlich ihr Engagement an Rohstoffmärkten reduzieren, unabhängig von jeglicher möglicherweise vorhandener fundamentaler Unterstützung. Warren Buffet erklärte 1983 im Geschäftsbericht für seine Investmentgesellschaft: „the earnings of commodity businesses declined significantly in real terms during the 1970s, despite rampant inflation. The positive impact of rising sales is quickly offset by escalating spend on costs, capex and acquisitions to replace depleting resource bases.” („Die Gewinne von Rohstoffunternehmen sind in den 1970er-Jahren real massiv gesunken, trotz einer galoppierenden Inflation. Die positive Auswirkung steigender Umsatzzahlen wird rasch durch eskalierende Kosten, Investitionen und Übernahmen für den Ersatz knapper werdender Ressourcen neutralisiert.“)3

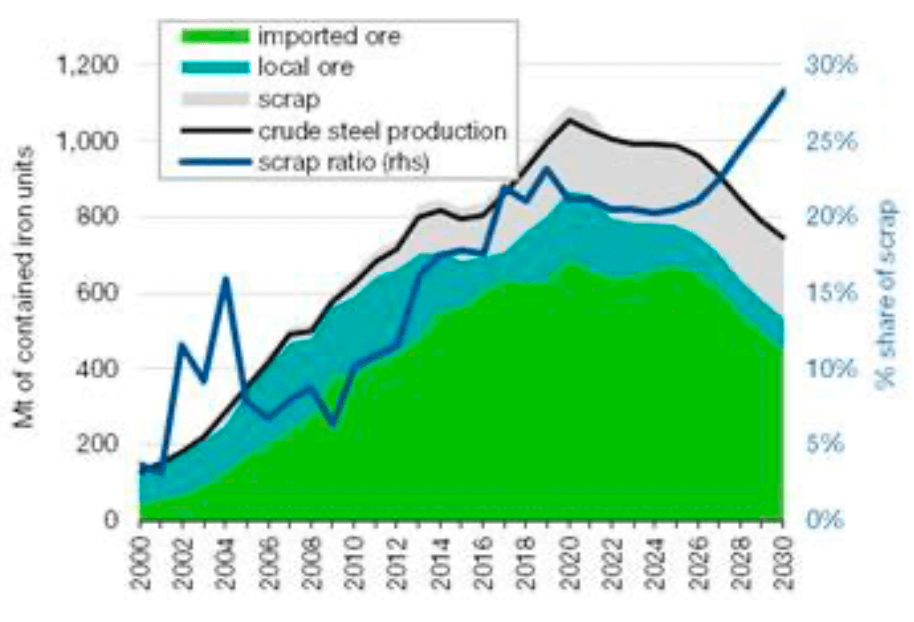

Abgesehen davon sollte man bedenken, dass in den vergangenen 20Jahren der große Nachfragetreiber im Bergbausektor China war–und die Tage des Baubooms dieses Landes liegen hinter uns. Darüber hinaus könnte durch die wachsende Verfügbarkeit und Verwendung von Schrott in der Stahlindustrie das Nachfragewachstum bei Eisenerz deutlich gebremst werden (Abbildung 3). Zudem misst China dem Umweltschutz eine immer größere Bedeutung bei, was alle Infrastrukturausgaben der US-Regierung unter Präsident Joe Biden aufwiegen dürfte.

Abb.3: Eisenerzverbrauch in China rückläufig

Quelle: Liberum, März 2022

Insgesamt halten wir dies nicht für den Beginn eines Superzyklus, sondern vielmehr für einen Reflationshandel im Anschluss an eine Rezession, entstanden durch einen Kreditüberschuss und eine globale Wiederauffüllung der Lagerbestände, auf die die Angebotsseite nur langsam reagiert. Derartige Phasen dauern in der Regel zwölf bis 18Monate.

Druck der Lebenshaltungskosten

Der Krieg in der Ukraine hat bei europäischen Banken und in anderen zyklischen Sektoren wie Autos, Reisen und Freizeit und auch in der Industrie einen deutlichen Abbau von Risiken ausgelöst. Wenn die Verhandlungen zwischen den Konfliktparteien konstruktiver werden und das Szenario einer Rezession in Europa unwahrscheinlicher wird, dann besteht unseres Erachtens durchaus die Möglichkeit, dasswieder Kapital in diese Bereiche fließt. Die Liste der Unternehmen mit einer unterdurchschnittlichen Performance enthält zahlreiche Unternehmen, die schon unter der Covid-Pandemie massiv gelitten haben. Warum sind ihre Aktienkurse immer noch schwach, obwohl ihre fundamentalen Aussichten deutlich besser sind als im Jahr 2020? Unseres Erachtens sind Quant-Strategien dafür verantwortlich, also der elektronische „Basket-Handel“ oder „Korbhandel“ nach dem Motto: „erst schießen und dann Fragen stellen“. Die historische Volatilität ist ein wichtiger Inputfaktor für viele systematische Strategien. Dieser Faktor ist jedoch mit einem erheblichen Mangel behaftet: Er ist naturgemäß rückwärtsgewandt und das zweijährige Beta–oder anders gesagt die Sensitivität gegenüber den Marktbewegungen der letzten beiden Jahre–wird stark durch die Covid-bedingte Volatilität verzerrt. Daher stehen Qualitätsunternehmen unter Druck, obwohl sie heute besser aufgestellt sind als zum Zeitpunkt des Ausbruchs der Pandemie.

Das Verbrauchervertrauen sinkt, was angesichts der aktuellen Unsicherheit auch keine Überraschung ist, aber tatsächlich gibt es nach wie vor zahlreiche Gründe für Optimismus:

- Verbraucher haben ihre Kreditkartenschulden abbezahlt und die ausstehenden Salden als Prozentsatz des BIP liegen unter dem langfristigen Durchschnitt.

- Die Ersparnisse sind über das gesamte Spektrum hinweg höher als vor der Pandemie.

- Wir haben Vollbeschäftigung und die Löhne steigen, insbesondere in den unteren Einkommensklassen.

Erinnerungen an den Arabischen Frühling

Im Jahr2011 litt Europa unter der Griechenland-Krise, gleichzeitig brach der Arabische Frühling aus. Beides waren Nachwirkungen der weltweiten Finanzkrise von 2008–09. Die aktuellen geopolitischen Unruhen könnten als Wiederholung dieser Ereignisse eingestuft werden, sie sind die direkte Folge der Auswirkungen der ultralockeren Geldpolitik nach dem Ausbruch der Covid-Pandemie. Aus unserer Sicht war der „Flashcrash“ des Einbruchs der Aktienkurse im März2020 etwas zu kurz und schmerzlos, unseres Erachtens musste man immer mit der Entstehung größerer Probleme in den globalen Lieferketten und in weit entfernten Volkswirtschaften rechnen. Wir dürfen nicht vergessen, dass die Lieferbeschränkungen und der Druck der Lebenshaltungskosten in einigen Schwellenländern deutlich stärker zutage treten.

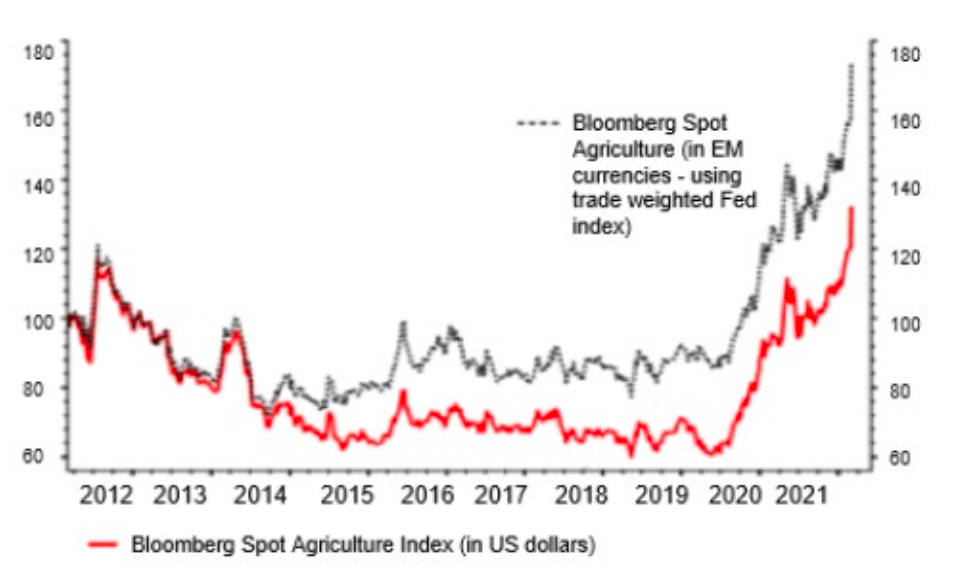

Tatsächlich schnellen nicht nur die Energiepreise in die Höhe. Die weltweiten Nahrungsmittelpreise haben im Februar um 24% gegenüber dem Vorjahr auf ein Rekordhoch zugelegt, an der Spitze standen dabei die Preise für Pflanzenöl und Milchprodukte4. Dabei wurde sogar der Höchstwert der Zeit des Arabischen Frühlings von 2011 noch übertroffen. Der Bloomberg Agriculture Spot Index, der die Preise wichtiger landwirtschaftlicher Erzeugnisse abbildet, istin den vergangenen zehn Jahren um ein Drittel gestiegen (Abbildung4), aber in Schwellenländerwährungen dürfte der Anstieg eher 75% betragen.

Abb.4: Rohstoffpreis für Nahrungsmittel

Quelle: Albert Edwards, Société Générale, 4. März 2022

Alle vorstehend genannten Faktoren fließen in die Einschätzungen des ohnehin stark gespaltenen Marktes zu den Aussichten für die Weltwirtschaft ein. Trotz der jüngsten Rallye gemäß dem berühmten Ausspruch von Nathan Rothschild, der 1810 erklärt man solle „buy on the sound of cannons“ („kaufen, wenn die Kanonen donnern“), sieht das Lager der Pessimisten vor allem die Gefahr einer Rezession. Hauptverantwortlich dafür sind die oben angesprochenen Sorgen über die Schocks durch die Energie-und Nahrungsmittelpreise. Dies zeigt sich auch an der Eintrübung des Verbrauchervertrauens, denn die Verringerung der Realeinkommen durch diese Schocks sind mehr und mehr nicht mehr nur Schlagzeilen in den Zeitungen, sondern zunehmend real zu spüren. Zusammen mit einer genauen Beobachtung der Renditekurve, der Straffung der geldpolitischen Zügel durch die US-Notenbank und dem Bodenkrieg in Europa ist es daher keine Überraschung, dass große Furcht vor einem zyklischen Baissemarkt herrscht.

Andererseits sprechen solide Bilanzen in der westlichen Welt, die hohen Sparquoten und die nach wie vor guten Liquiditätsniveaus sowie die starken Vermögenseffekte, die durch robuste Hauspreise und weitere Staatsausgaben in Europa im Jahr2022 unterstützt werden, für positive und attraktive Entwicklungen an den Aktienmärkten.

2022 –Gründe zur Freude!

Der Chefmarktstratege von JPMorgan erklärte im November2021, „the majority of equity investors don’t buy or sell shares based on stock-specific fundamentals“ („die meisten Aktienanleger kaufen oder verkaufen ihre Aktien nicht ausgehend von bestimmten Fundamentaldaten“).5 Tatsächlich machen fundamentale aktive Long-only-Strategien in den USA nur 12% des gesamten Aktienvolumens aus. Da die Märkte zunehmend von Quant-Strategien und ETF-Körben beeinflusst werden, raten wir allen Anlegern, sich vor ruckartigen Bewegungen an den Märkten in Acht zu nehmen.Dieser Korbhandel hat zwar sehr viele Umschichtungen an den Märkten zur Folge, doch als Fondsmanager betreiben wir kein Market Timing. In Anlehnung an den bekannten Anleger Charlie Munger: „Wir wählen Unternehmen … wir sind keine Aktienjockeys!“

Vor allem gibt es in Großbritannien nach wie vor Möglichkeiten im M&A-Bereich und die Inbound-Aktivitäten bewegen sich unverändert auf Rekordhochs. Die erhebliche Bewertungsarbitrage facht weiterhin das Interesse privater Aktien-und ausländischer Anleger an. 2021 wurden in Großbritannien zwölf Transaktionen im Umfang von über 500 Millionen US-Dollar getätigt–die höchste Zahl seit 2007! Trotz des Konflikts in der Ukraine wird es hier noch zu weiterem Wachstum kommen. Beispielsweise wurden das zweite und das dritte Gebot für Pearson6 während des von Putin angezettelten Krieges abgegeben. Letztlich kam es zwar nicht zu einer Übernahme, doch das Interesse hat noch nicht abgenommen und an britischen Börsen gehandelte Vermögenswerte stoßen unvermindert auf großes Interesse.

Daneben trennten wir uns in jüngster Zeit von Unternehmen wie Morrisons, RSA und Cobham. Wir hielten hohe Anteile an diesen Unternehmen und agierten wie wirkliche Eigentümer, das heißt, wir standen im Dialog mit den Managementteams der Unternehmen und führten positive Veränderungen herbei. Dies ist ein Kernelement unserer Philosophie und des Stewardship-Ansatzes, den wir bei unseren Beteiligungsunternehmen verfolgen. Insgesamt lässt sich sagen, dass noch hohe Mengen an ungenutzten liquiden Mitteln verfügbar sind. Wir gehen davon aus, dass diese auch weiterhin für Ziele auf dem britischen Aktienmarkt eingesetzt werden.

Insgesamt bleibt der britische Markt somit eine verlässliche Alternative zu hoch bewerteten, überlaufenen Märkten. Passive und auf quantitativen Strategien beruhende Anlagen haben in den vergangenen Jahren stark zugenommen. Zusammen mit der jüngsten Volatilität haben sich daraus für uns als Einzelwertanleger und Eigentümer von Unternehmen zahlreiche Chancen ergeben. Wir sind geduldig und richten unsere Investitionen nach unserenÜberzeugungen aus. Aufgrund dessen werden wir auch künftig nicht im Zickzack dem Momentum folgen, sondern uns stattdessen auf Fundamentaldaten von Unternehmen konzentrieren, um starke risikobereinigte Renditen anzustreben.