Am 3. März gab der Offenmarktausschuss der US-Notenbank Fed im Rahmen einer außerplanmäßigen geldpolitischen Entscheidung zwischen den Sitzungen bekannt, dass sie den Leitzins (Federal Funds Rate) um 50 Basispunkte senken werde, um so die Auswirkungen des neuartigen Coronavirus auf die Wirtschaft und die Märkte zu mindern. Ausgehend von der Fed-Funds-Futures-Kurve hatten viele Anleger vor der Ankündigung mit etwa drei Zinssenkungen um 25 Basispunkte im Jahr 2020 gerechnet (ein Basispunkt entspricht 1/100 Prozentpunkt), aber der Zeitpunkt der geldpolitischen Entscheidung erwischte die Märkte auf dem falschen Fuß.

In seiner Rede nach der Sitzung erklärte der US-Notenbankchef Jerome Powell, dass die Zinssenkung der Wirtschaft einen kräftigen Impuls geben werde und sich damit eine Verschlechterung der Finanzierungsbedingungen abwenden lasse.

Zinssenkungen können ein wirkungsvolles Mittel sein, um einer Verschlechterung der Finanzierungsbedingungen entgegenzuwirken. Da Unternehmen sowohl Kredite mit variabler als auch Kredite mit fester Verzinsung aufnehmen, kann eine Senkung der Kreditkosten in Zeiten einer Wachstumsabschwächung – die uns nun wahrscheinlich bevorsteht – nicht nur Löhnen und Beschäftigung, sondern auch den Ausgabenplänen der Unternehmen wertvolle Unterstützung verleihen. Indes sind Verbraucher bei niedrigeren Kreditzinsen möglicherweise eher geneigt, ihre Hypotheken zu refinanzieren und ihren Zinsaufwand insgesamt zu senken, sodass sie letztlich mehr Geld in der Tasche haben.

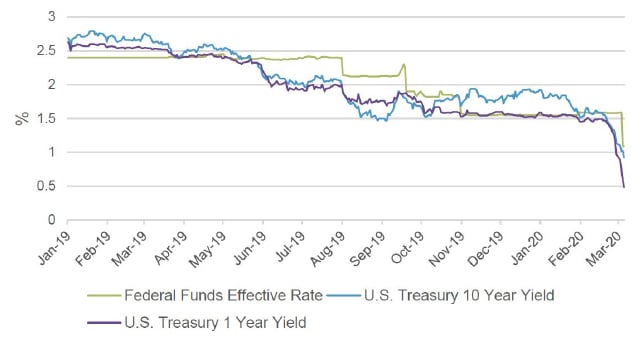

In der Vergangenheit haben sich die Renditen von US-Staatsanleihen und der Leitzins der USNotenbank tendenziell gleichläufig entwickelt (viele Faktoren beeinflussen die Renditen), und seit dem Ausbruch des Coronavirus am 13. Januar sind die Renditen für Staatsanleihen aller Laufzeiten deutlich gesunken. Die Rendite zehnjähriger US-Treasuries erreichte am 9. März 2020 ein Rekordtief, und die Zinskurve ist inzwischen teilweise invers. Das lässt darauf schließen, dass der Markt weitere Lockerungsmaßnahmen und eine Rückkehr zu einem USLeitzins von null Prozent erwartet.

Doch wie geht es jetzt weiter? Unserer Ansicht nach steigt die Wahrscheinlichkeit, dass die Fed erneut an der Zinsschraube drehen muss, um einer weiteren Verschlechterung der weltweiten Finanzierungsbedingungen entgegenzuwirken. Jedes Mal, wenn der Offenmarktausschuss in der Vergangenheit zwischen den geplanten Sitzungen eine Zinssenkung beschlossen hat, wurden die Zinsen bei der darauffolgenden regulären Sitzung erneut gesenkt.

Es ist also nicht unwahrscheinlich, dass die Fed die Zinsen in einigen Wochen erneut um 25– 50 Basispunkte senken wird. Durch einen US-Leitzins von null Prozent wird das Risiko-ErtragsVerhältnis am kurzen Ende der Zinskurve unattraktiver. Im Übrigen halten wir es prinzipiell für möglich, dass die Fed nach einer Zinssenkung auf null Prozent im nächsten Schritt (wenn es keine Anzeichen einer Verbesserung an den Märkten gibt) zu „unkonventionellen“ Maßnahmen wie etwa Wertpapierkäufen greift.

Figure 1: US-Leitzins (Federal Funds Rate) und Staatsanleiherenditen

Quelle: Macrobond und Columbia Threadneedle Investments. Die effektive Federal Funds Rate ist der volumengewichtete durchschnittliche US-Tagesgeldzinssatz, der täglich von der New York Federal Reserve veröffentlicht wird.

Wir halten nachhaltig höhere US-Anleiherenditen nur dann für realistisch, wenn mehrere Indikatoren darauf hindeuten, dass sich die wirtschaftlichen Schäden durch das Virus in Grenzen halten, und offensive fiskalische Impulse und Zinssenkungen in die Tat umgesetzt werden. Der Handlungsspielraum der Zentralbanken ist begrenzt, und der Markt verlangt nach politischen Maßnahmen der Regierungen und Zentralbanken und wird entsprechend darauf reagieren.