Nach der Rezession, die 2020 durch den Schock der COVID-19-Pandemie ausgelöst wurde, hat die Weltkonjunktur

2021 wieder angezogen. Die Gewinnentwicklung hat die Prognosen übertroffen. Zudem besteht die Aussicht auf

eine Straffung der Geldpolitik, nachdem sich die Hoffnung auf ein baldiges Abflauen der Inflation nicht erfüllt

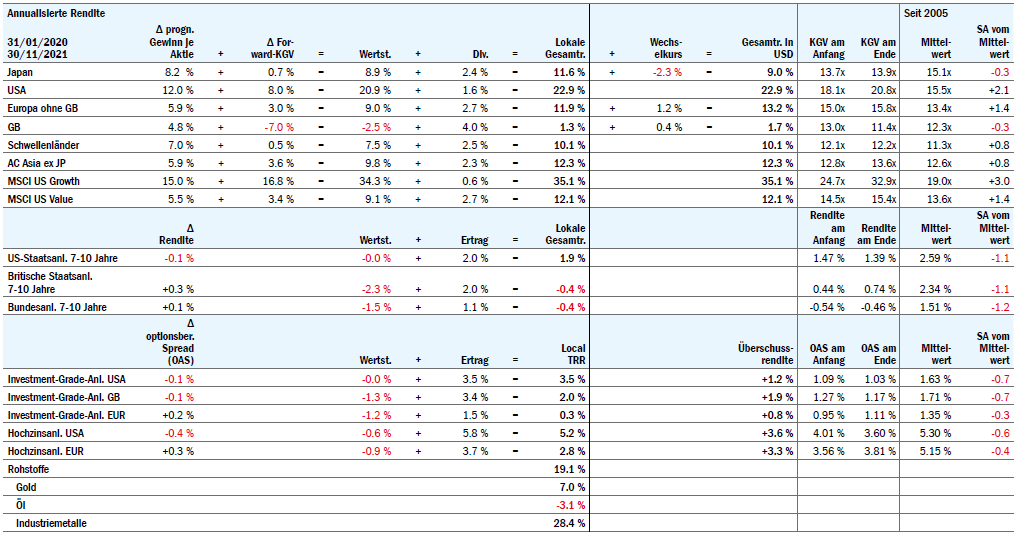

hat. Betrachtet man den gesamten Zeitraum der COVID-19-Pandemie, so stehen hohe Aktienrenditen niedrigen

Staatsanleiherenditen gegenüber. Unternehmensanleihen haben im Vergleich zu Staatsanleihen relativ gut

abgeschnitten und steigende Preise für Industriemetalle haben die Rohstoffrenditen in die Höhe getrieben (Abb. 1).

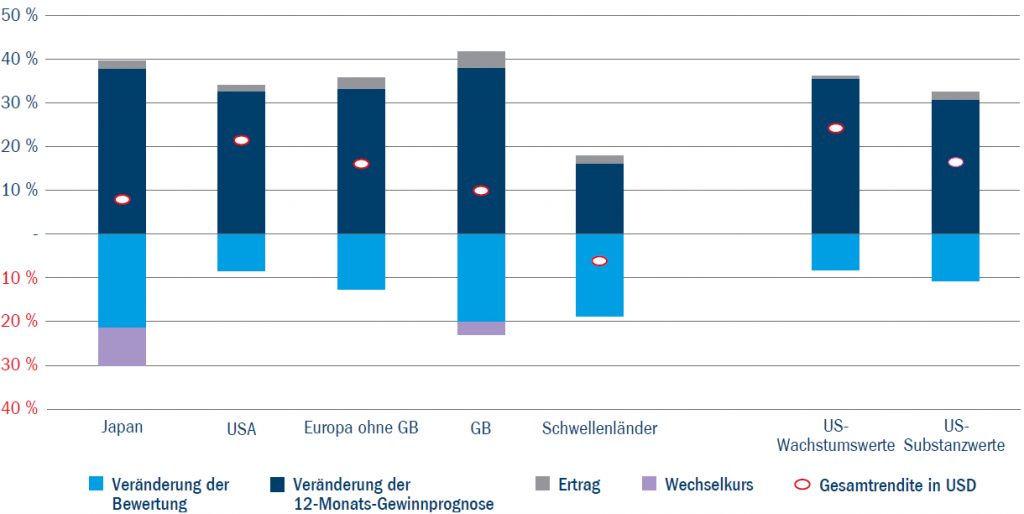

Aktienrenditen lassen sich in folgende Komponenten unterteilen:

Die Dividende, die Veränderung der erwarteten Ertragskraft und

die Veränderung der Zahlungsbereitschaft für ein bestimmtes

Maß an Ertragskraft (Bewertung). Erfahrungsgemäß hängen

die kurzfristigen Renditen vor allem vom letztgenannten Faktor

ab, während langfristig eher die Ertragskraft der Unternehmen

die maßgebliche Rolle spielt. Gewaltige Renditen durch rasant

steigende Kurse ohne erkennbare Veränderung der Ertragskraft

finde ich verstörend, während mich eine stark steigende

Ertragskraft, die vom Markt nicht belohnt wird, fasziniert.

Welches Bild ergibt sich also für die Corona-Zeit? In allen

bedeutenden Weltregionen mit Ausnahme der USA lag der

Anstieg der erwarteten Ertragskraft im mittleren bis oberen

einstelligen Bereich. In Amerika fiel die Wachstumsrate dagegen

etwa doppelt so hoch aus. Eine genauere Betrachtung zeigt,

dass die Performance der US-amerikanischen Substanzwerte

weitgehend der weltweiten Entwicklung entsprach und somit nur

die US-Wachstumswerte eine Ausnahmeerscheinung bilden.

Abb. 1: Annualisierte Renditen der einzelnen Anlageklassen 2020/21

Quelle: Bloomberg und Columbia Threadneedle, Stand: 13. Dezember 2021.

Vieles davon wird Ihnen bekannt vorkommen, denn es entspricht dem

Muster des Vorjahres, das in den meisten Teilen der Welt mit extrem hohen

Bewertungen und niedrigen Gewinnen endete. Anfang 2021 rechnete ich

mit einer kräftigen Erholung der Gewinne, aber auch mit einer erheblichen

Korrektur der Marktbewertungen. Auf einer ganzen Reihe von Märkten

lag ich damit richtig. So ging beispielsweise in Japan das (anhand der

Gewinnprognosen berechnete) Forward-KGV zwischen Dezember 2020

und November 2021 von 18x auf 14x zurück, was in diesem Zeitraum die

Aktienrenditen um 22 % schmälerte und die Gesamtrenditen in Lokalwährung

auf 10 % drückte, obwohl die Gewinnprognosen um 38 % stiegen. Das

Forward-KGV des japanischen Markts sank damit auf ein Niveau, das den

15-Jahres-Durchschnitt unterschreitet.

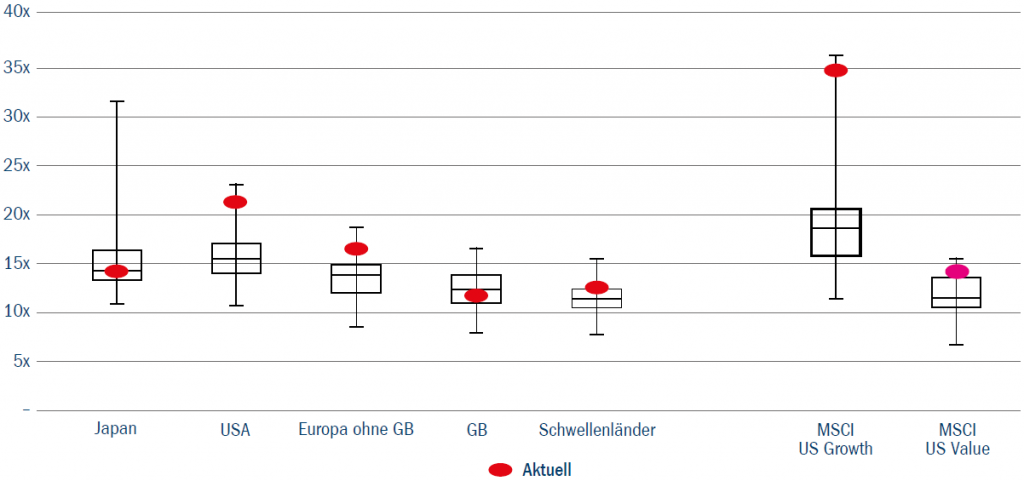

Das einzige bedeutende Segment des globalen Aktienmarkts, das 2021

nicht von einem zweistelligen Bewertungsrückgang betroffen war, sind die

US-amerikanischen Wachstumswerte (siehe Abb. 2). Das Forward-KGV

des gesamten US-Markts liegt um mehr als zwei Standardabweichungen

über dem 15-Jahres-Durchschnitt (siehe Abb. 3). Ich bin der Meinung,

dass die Bewertungen an den großen Märkten derzeit ungewöhnlich weit

auseinanderklaffen und generelle Aussagen darüber, ob Aktien billig oder

teuer erscheinen, daher noch weniger angebracht sind als sonst.

Hohe Bewertungen stellen zweifellos auf einigen Märkten mittelfristig einen

Hemmschuh für die Renditen dar. Diese Aktienbewertungsproblematik ist eine

der drei Hauptschwierigkeiten, mit denen die globalen Märkte konfrontiert sind

(soweit keine geopolitischen Verwerfungen auftreten). Die anderen sind der

vorübergehende oder dauerhafte Charakter der Inflation sowie die weiteren

Auswirkungen der COVID-19-Pandemie auf das Wirtschaftsgeschehen.

All diese Faktoren sind miteinander verbunden.

Abb. 2: Aktienmarktrenditen vom 31. Dezember 2020 bis zum

30. November 2021 aufgeschlüsselt in ihre Bestandteile

Quelle: Bloomberg und Columbia Threadneedle, Stand: 13. Dezember 2021.

Abb. 3: Forward-KGVs verschiedener Aktienmärkte am

30. November 2021 im Vergleich zu den 15-Jahres-Werten

Quelle: Bloomberg und Columbia Threadneedle, Stand: 13. Dezember 2021.

Wie William Davies, Deputy Global CIO,1 und Adrian Hilton, Head of Global

Rates and Currency,2 an anderer Stelle erwähnt haben, rechnen wir 2022

mit einem Rückgang der Inflation. Das Rohstoffteam prognostiziert in seinen

Publikationen einen Anstieg des Ölpreises über die Marke von 100 USD im

Jahr 2022 und geht davon aus, dass die mit der Umstellung auf klimaneutrale

Technologien verbundene Nachfrage die Preise für Nichtedelmetalle weiter in

die Höhe treiben wird. Dieser Effekt dürfte in Verbindung mit dem anhaltenden

Aufwärtsdruck auf die Mieten und Löhne in allen Industrieländern genügen,

um zu verhindern, dass der Deflationsschub, der mit der Überwindung der

Lieferkettenblockade einhergeht, die Inflation zu stark nach unten treibt.

Doch die Aufgabe, einer galoppierenden Inflation Einhalt zu gebieten, wird den

Märkten und Zentralbanken weniger dringlich erscheinen. Daher haben wir

Verständnis (wenn auch keine Sympathien) für die miserablen Bewertungen

der Staatsanleihen, die einige wenige Zinserhöhungen im kommenden Jahr

vorwegnehmen.

Trotz der hohen absoluten Zahlen werden die Haushaltsdefizite der

Industriestaaten 2022 rund um den Globus sinken. Dies wird das

Wirtschaftswachstum bremsen. Die Konjunkturdynamik im Zuge der

Erholung von der Corona-Krise und die immer noch hohen Ersparnisse,

die in den letzten Jahren aufgebaut wurden, werden jedoch wohl ein

hinreichendes Gegengewicht zu den negativen haushalts- und geldpolitischen

Einflüssen bilden, um den Absturz in eine Rezession zu verhindern.

Das Wachstumstempo wird sich jedoch wahrscheinlich im Laufe des Jahres

verlangsamen.

Man könnte meinen, dass ein makroökonomisches Umfeld mit sinkender

Reflationsdynamik, das von negativen haushalts- und geldpolitischen

Einflüssen und hohen Rohstoffpreisen geprägt ist, den Unternehmen

schwierige Bedingungen für die Steigerung ihrer Gewinne bietet. Doch meine

Kollegen bei Columbia Threadneedle, die Bottom-up-Analysen von Aktien und

Anleihen durchführen, stehen im täglichen Austausch mit Unternehmen,

um sie mit Informationen für ihre detaillierten finanziellen Hochrechnungen

zu versorgen. In der Summe bieten diese Hochrechnungen meines Erachtens

die Aussicht, dass sich auf der Marktebene ein Gewinnwachstum in einer

Größenordnung von 10 % einstellen wird.

Wie lautet das Fazit? Offensichtlich besteht eindeutig das Risiko einer

Marktkorrektur, falls sich die Inflation dauerhaft als höher erweist, sodass

konzertierte Leitzinserhöhungen der Zentralbanken nötig werden, um

ihr Einhalt zu gebieten. Die größten Verlierer wären in einem solchen

Negativszenario wahrscheinlich Aktien und Anleihen mit langer Duration.

Wir räumen ein, dass beachtliche Unsicherheiten bestehen und die

Abwärtsbewegungen, die bei Abweichungen von unserem Hauptszenario

sinkender Inflationsraten drohen, erhebliche Ausmaße annehmen können.

Doch die soliden Gewinnaussichten und das Niedrigzinsumfeld rechtfertigen

die Bewertungen vieler Aktienmärkte und veranlassen mich, investiert zu

bleiben. Die Kombination aus einem bescheidenen Gewinnwachstum bei

moderaten Bewertungen auf manchen Märkten und einem strukturell hohen

Wachstum der Firmen, die das Wirtschaftsgefüge revolutionieren, dabei

aber auch anspruchsvolle Bewertungen aufweisen, bietet keine schlechten

Aussichten.